随着国家对水务环保行业有关政策的不断出台和完善,“十四五”期间,供排水规模增速放缓,但未来五年仍有千亿市场。经过长期实践发展,水务行业进入新的发展阶段。一方面,传统存量市场逐渐饱和,提质增效、升级改造成为主要发展趋势,另一方面水务领域政策指导更精准具体,运行标准更加清晰明朗,在细致划分领域做深做实做细成为重要发力点。面对激烈的市场之间的竞争和更高标准的环保方面等要求,水务行业企业要逐步聚焦发展需求,加快技术创新,塑造企业核心优势,提升综合服务能力和运行效率,打造优质品牌,提升市场竞争力。

“2023年中国十大水务上市公司(以下简称TOP10企业)”的研究对象主要以沪深股水务上市企业营业收入(2022Q3)进行排名,主营业务主要为供水销售、污水处理、管网基建等,TOP10企业资产规模2023Q3均值为325.39亿元,同比增长10.20%。

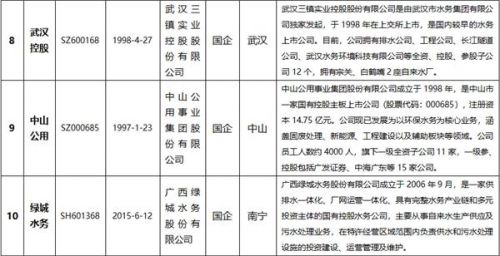

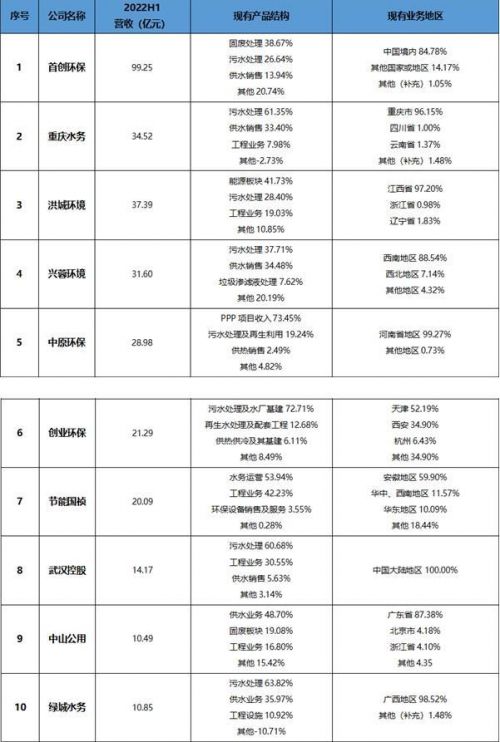

TOP10企业榜单名单分别为首创环保、重庆水务、洪城环境、兴蓉环境、中原环保、创业环保、节能国祯、武汉控股、中山公用和绿城水务。

水务行业无明显周期性特征,不属于强周期性行业,宏观经济的起伏波动和季节变化不会对行业内项目的生产经营形成较大影响。

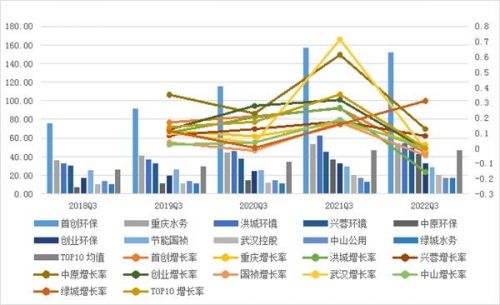

近五年,沪深股TOP10企业营收持续增长。截止2022年三季度,十大水务企业营收均值为46.71亿元,年均增速为16.68%。其中,首创环保以营收151.98亿元领跑榜单,重庆水务、洪城环境分别以54.36亿元、54.13亿元位居榜单第二、第三名。

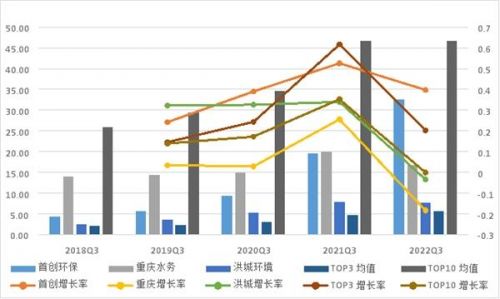

从净利润来看,TOP10企业近5年来净利润持续提升,TOP10企业2022Q3净利润均值为46.71亿元,同比下降-0.09%,基本保持持平;TOP3企业(首创环保、重庆水务和洪城环境)2022Q3净利润均值为5.70亿元,同比增长20.20%。TOP10企业的业绩持续稳定增长,行业龙头地位依然巩固。

整体来看2022年Q3增速放缓,一方面水务企业持续多年快速地增长转换为高水平质量的发展,另一方面受产能、水价、业务、成本没有到达预期,以及股东业绩下降等影响。比如,重庆水务第三季度增长下滑,因产能没有到达预期、水价提升没有到达预期、成本增长超预期等;中山公用受股东广发证券业绩影响等。但长远来看,随着精细化、数字化、智能化发展,以及项目不断开发、建设、运营,水务行业营收仍有较大提升空间。

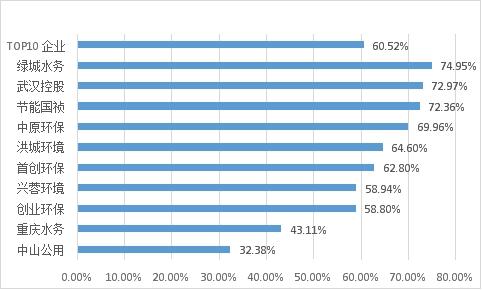

截止2022年三季度,沪深十大水务企业负担债务水平保持合理水平运行,TOP10企业资产负债率均值为60.52%,同比增长0.91%。其中,绿城水务、武汉控股、节能国祯分别以74.95%、72.97%、72.36%位居十大水务企业资产负债率前三位,中山公用资产负债率最低,为32.38%。同时,受益于充裕的供水、污水业务回款,水务上市企业现金流充裕,企业短期偿还债务的能力强,为防范资金风险提供保障。

A股十大水务上市企业,2022年三季度总市值为1100.61亿。其中,超过200亿市值的企业有2家,分别是重庆水务、首创环保;100亿200亿市值的企业有2家,分别是兴蓉环境、中山公共;50亿100亿市值的企业有3家,分别是创业环保、洪城环境和中原环保;50亿以下有3家,分别是绿城水务、节能国祯和武汉控股。

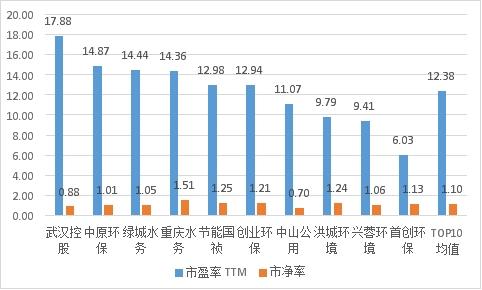

根据市盈率(TTM)和市净率(MRQ)指标,当前TOP10企业平均市盈率、市净率分别为12.38和1.10,而水务行业平均市盈率、市净率分别为12.60和1.25。跨行业对比分析,燃气(22.35,2.29)、环保(70.37,1.57)、轨道交通(27.49,1.88)、公路铁路(18.98,1.09)等,长久来看水务市场估值相比来说较低,TOP10企业股票走势也比较稳定。

同时,部分水务上市公司通过并购重组、分拆新业务上市、股票回购、引入战略投资者等手段,来提升公司估值,促进市值增长。比如,2022年6月,武汉控股以现金支付方式收购武汉市水务集团持有的红安既济水务环境科技有限公司84%股权。2022年8月,重庆水务与长江环保组建重庆水务集团排水管网有限公司(西部管网公司)、重庆三峡排水管网有限公司(东部管网公司)。

从TOP10企业排名分析,A股十大水务上市企业与其所属地有密切的关联,榜单企业基本分布于直辖市、一二线等大型城市。一方面,供水销售、污水处理等主体业务与用户人口基数强关联;另一方面,其地方国资持股发展根基更深厚,公司战略布局更高远。

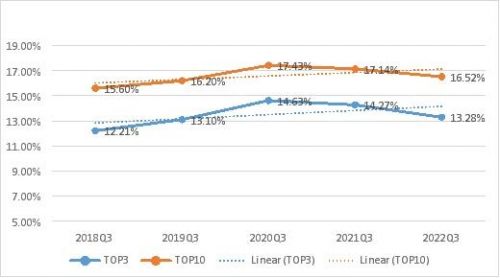

近5年,水务行业集中度总的来看,呈逐步加强趋势。TOP10企业从2018Q3的15.60%到2022Q3的16.52%,TOP3企业从2018Q3的12.21%到2022Q3的13.28%,但该集中程度并不十分明显。说明TOP10企业在发展的同时,地方水务企业也在同步壮大。相对于电力、通信、烟草等垄断行业相比,水务行业呈“行业龙头(全国性或跨国水务企业,如首创环保)+区域标杆(省级或其核心水务企业,如重庆水务、中原环保)+地方国企(市县级水务企业,如各地市水务公司)”高中基三级竞争格局。

TOP10企业营业收入一直增长,截止2022年第三季度,首创环保以151.98亿元遥遥领先,位居榜首,相当于第二名、第三名营收之和。

以企业营业收入进行排名,第一梯队:首创环保;第二梯队:重庆水务洪城环境;第三梯队:兴蓉环境中原环保创业环保节能国祯武汉控股;第四梯队:中山公用绿城水务。若将鹏鹞环保、钱江水利、顺控发展、江南水务、国中水务,以及在港股等上市水务企业和众多未上市的地方水务企业纳入分析,国内水务企业梯队呈金字塔式排列。

“十四五”期间,TOP10企业依据其企业自身资源和实力,选择比较适合的业务和产品,打造自己的核心竞争力,并通过差异化战略在水务行业中竞争发展。

第一类,“争先奋进”型:成为具有核心竞争力的国内一流水环境综合服务商,成为水务行业有突出贡献的公司、标杆企业、行业引领者。比如,首创环保、重庆水务、洪城环境、创业环保、武汉控股和节能国祯。

第二类,“稳中求进”型:坚持“稳字当头、稳中求进”工作总基调,坚定不移实施创新驱动高水平质量的发展总战略,稳步发展的企业,比如兴蓉环境、中原环保、中山公用和绿城水务。

在业务发展层面,TOP10企业又可分为两类。第一类聚焦做强水务主业,夯实基础,修炼内功,比如重庆水务、兴蓉环境、中原环保、创业环保和武汉控股。另一类坚持“一体化战略+适度多元化”,聚焦水务环保主业,并沿业务链条纵向延伸、横向拓展,比如首创环保、洪城环境、节能国祯、中山公用和绿城水务。

在市场开拓层面,TOP10企业也可分为三类。第一类要“走出国门,走向世界”,如首创环保等;第二类,“走出区域,走向全国”,如创业环保、节能国祯等;第三类“深耕当地,巩固发展”,如中原环保、绿城水务等。

行业龙头:首创环保,实施“生态+2025”战略发展规划,聚焦做强环保主业。公司聚焦环保产业并不断巩固环保业务主业地位,全面升级“水、固、气、能”业务组合,基于“水务+固废”业务布局,优化确定“5+4+1”的业务组合,即城镇水务、固废处理、大气工业、生态治理、资源能源5个基础业务,工程技术、环保装备、智慧环保、资产管理4个价值链业务,科学技术创新1个支撑业务。其中,大气工业及环保装备等业务开展,公司正通过收购和整合首创大气的方式实现,以完成公司整体业务布局。

区域标杆:重庆水务,打造国内一流水务综合服务商。重庆水务经营区域主要为重庆市,享有重庆市政府授予的供排水特许经营权,占有重庆市主城区约54%的自来水市场和重庆市约 83%的污水处理市场;公司及合营联营企业一同占有重庆市主城区约86%的自来水市场和重庆市约92%的污水处理市场,在重庆地区供排水市场具有非常明显的区域一马当先的优势。在做好重庆市域内的建设、运营项目同时,公司对全国的四川、云南、湖北、河南等省市水务环保行业进军,正围绕打造国内一流水务综合服务商的战略目标,坚持新发展理念,强化市场意识,抢抓市场机遇,积极拓展市内外供排水及相关产业市场,加快实现跨区域化发展。“十四五”期间,将坚定不移做专做精做优供水、排水、污泥主业,预计供排水总规模将达到930万m3/日以上,日污泥处理处置能力将达到 4,680吨,仍具备发展空间。

回顾过去五年,TOP10企业稳健发展,展望“十四五”,在既有水务环保政策文件基础上,水务市场刚性需求加速释放,市场空间不断拓展,产业规模逐步扩大。同时,在全国化、区域化、平台化竞争不断加剧;在跨界进军持续,产业环保化,产融结合,资源资产化、资产金融化的大背景下,水务行业企业要在战略发展、人力资源、管理提升、财务融资、研发技术、项目投资、市场拓展、品牌信誉等方面,不断的提高自身实力,以客户为中心,实现经营业绩的稳步提升和经营质量的持续优化。(文/中建政研集团 刘明华 牛俊勇)

声明:本站作为内容信息发布平台,页面展示内容的目的是传播更多详细的信息,不代表本站立场;本站不提供金融投资服务,所提供的内容不构成投资建议。如您浏览本站或通过本站进入第三方网络站点进行金融投资行为,由此产生的财务损失,本站不承担任何经济和法律责任。 市场有风险,投资需谨慎。同时,如果您在中国发展网上发现归属您的文字、图片等创作作品被个人会使用,表示我们在使用时未能联系到您获取授权,请与我们联系。

京公网安备 593号 新闻信息服务许可证编号: 国家发展改革委主管 互联网新闻信息稿源单位

中 国 发 展 网 版 权 所 有 ,未 经 书 面 授 权 禁 止 使 用